2008年の世界金融危機以降、中央銀行の役割と使命はより広範で複雑なものとなった。新型コロナウイルスのパンデミック下でも見られるように、各種介入の非伝統的な性格と規模の拡大によって、以前よりも厳しい目線が向けられている。一般市民の支持を確保し、独立性を守り、政策の有効性を高めるには、透明性と説明責任の向上が必要となる。

IMFは、加盟国がこうしたニーズに応え、信頼と支持を高めるのを支援するために、「中央銀行透明性規範」を策定した。この規範の目的は、中央銀行と様々な利害関係者との間でより効果的な意思疎通を促進し、それによって不確実性を低減させ、より良い政策選択に寄与することにある。

説明責任と有効性

中央銀行が遂行する業務のリストは長くなっており、例えば監督業務や金融安定機能を引き受ける中央銀行が多くなっている。透明性は説明責任を促進するための手段である。透明性によって、一般市民は中央銀行の行動がどのように自らの最善の利益に適っているか、また、どのように既存の役割と整合的であるか、理解を深められる。そして、透明性の最終目標は、有効性を高めることだ。責任の増大とバランスシートの大幅な拡大によって、中央銀行が何を、どのように、なぜ行うのかより良く説明することへの要請が高まっている。このことは、多くの国で中央銀行の独立性に厳しい視線が注がれる中で特に重要である。透明性と説明責任が独立性を担保するのだ。

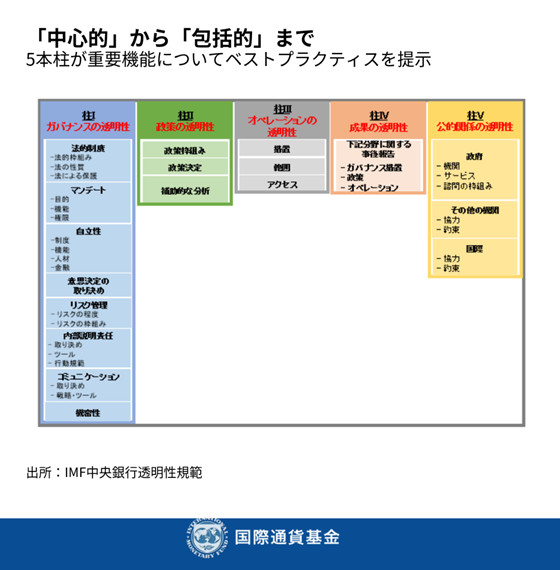

新しい透明性規範は、説明責任とガバナンスの問題に関するIMFのより広範な取り組みの一環をなすものである。これは自主的な規範であり、中央銀行がガバナンスおよび政策、オペレーション、成果、公的関係という重要5分野(「柱」)において透明性を測定することを可能にする。規範では、それぞれの柱について、金融政策やマクロプルーデンス政策といった主要機能に関するベストプラクティスの一覧を示しており、それには「中心的」なものから「拡大版」、「包括的」なものまでがある。

こうした一連の実践は、IMF加盟国189か国の中央銀行の間に見られる法的枠組みやガバナンスの仕組み、経済・金融発展の水準に関する非常に大きな多様性を考慮に入れている。各中央銀行とその利害関係者は、実践において、また各国固有の事情に照らして、透明性のバランスがとれているか判断することが可能となる。重要なことは、この規範が順位付けのツールとして設計されたのではなく、マンデートや制度の仕組み、ガバナンス手続きに関して選好を表明したり勧告を行ったりするのを避けている点である。

中央銀行透明性規範では、透明性が絶対的な目標ではなく、それ自体が目的ではないことを認めている。中央銀行には、市場に影響を与えるデータや金融安定上の考慮事項、個人データの公表を延期・保留する正当な理由がある。為替介入や外貨準備管理、個別機関に対する監督上の決定、緊急流動性支援に関しては、機密性が特に重要となる。規範ではその適切な条件を示すとともに、中央銀行は機密保持対象となる事柄を説明・正当化する明確な方針を定めなければならないという一般原則を概説している。

利害関係者との対話

中央銀行透明性規範の作成に当たっては、中央銀行や通貨同盟、国際金融機関、基準設定機関との広範な協議が行われた。特に、地域や経済発展状況が異なる73の中央銀行から幅広い意見の提供を受けた。また、高名な学者や中央銀行総裁経験者で構成される諮問パネルからも、さらなる視点や実際の経験が提供された。

規範にとっての関心事のひとつは、それが所得水準や為替制度、地理的位置に関係なく、どの国にも、そして様々な中央銀行に適用できるようにすることであった。規範は、評価を完全に、あるいは特定の状況に最も適用できる一部の原則と実践について行えるように考案された。評価に当たってはIMF職員の支援を受けることが可能で、的を絞った能力開発プログラム設計のための診断ツールとして評価を活用することもできる。導入を支援するために、今後数年にわたって、いくつかのパイロット評価を行う予定である。

IMF理事会において加盟国の代表らは柔軟性と個別事情への配慮を賞賛している。7月中旬に中央銀行透明性規範を承認した際に、加盟国の代表らは、規範が「中央銀行にとって透明性の実践を先導し説明責任を強化する上でタイムリーかつ有用なツールであり、政策成果の有効性を高め、利害関係者とのより多くの情報に基づいた対話を可能にする」と述べた。

IMFの透明性規範は中央銀行とともに中央銀行のために策定されたものであり、中央銀行が利害関係者や社会全体からの支持を確保・強化する形で引き続き重要な役割を果たすことに資するだろう。中央銀行は、突き詰めて言えば市民のために活動しており、自らの行動強化が改めて求められている中、市民との間で信頼と信用を構築し続けることが重要となっている。

*****

トビアス・エイドリアンはIMF金融顧問兼金融資本市場局長。IMFの金融部門サーベイランスや金融政策・マクロプルーデンス政策、金融規制、債務管理、資本市場に関する業務を統括。また、加盟国で実施するIMFの能力開発活動も統括。ニューヨーク連銀上級副総裁と調査統計グループ副グループ長を経て現職。プリンストン大学およびニューヨーク大学で教鞭をとった経験があるほか、「American Economic Review」「Journal of Finance」「Journal of Financial Economics」「Review of Financial Studies」等学術誌への掲載多数。マサチューセッツ工科大学博士、ロンドン・スクール・オブ・エコノミクス修士、フランクフルト大学ディプロマ、パリ・ドフィーヌ大学修士。バート・ホンブルクのフンボルト高校卒業(文学・数学専攻)。

ギアス・シャブシーは金融資本市場局の局長補。イスラム銀行・金融分野でIMFを主導する専門家。以前には中東・中央アジア地域におけるIMFの金融セクター業務を管理する責任を持った課の課長を務めた。ウィスコンシン大学ミルウォーキー校で通貨経済学と国際金融の博士号を取得。

アシュラフ・カーンはIMF金融資本市場局のシニア金融セクターエキスパート。同局において中央銀行のガバナンス、透明性、リスク管理、現金通貨管理に関する業務を主導。また、フィンテックやイスラム金融に関するIMFの業務に参画するとともに、IMFの中央銀行法制データベースを管理。オランダ中央銀行ガバナンス・説明責任局長、オランダ経済省WTO貿易政策顧問、CMS Derks Star Busmann企業法務弁護士を経て現職。アムステルダム自由大学でオランダ私法修士号および国際法修士号、ニューデリーのジャワハルラール・ネルー大学で修士号を取得。過去にドイセンベルク・スクール・オブ・ファイナンス(アムステルダム)の理事を務めたほか、ガバナンスやリスク管理に関する論文を多数執筆。